¿Qué es el buró de crédito y cómo funciona?

Si vas a solicitar un préstamo financiero en México, seguramente hayas escuchado hablar del buró de crédito. En este post te enseñaremos qué es y cómo funciona el buró de crédito,

Principalmente, debes saber que este tema puede ser confuso, pero todo tiene una explicación concisa y soluciones favorables. De este modo, en el caso de tener un historial negativo y aun así pensar en solicitar un préstamo. Con Money24, de seguro lo conseguirás sin ningún tipo de inconveniente.

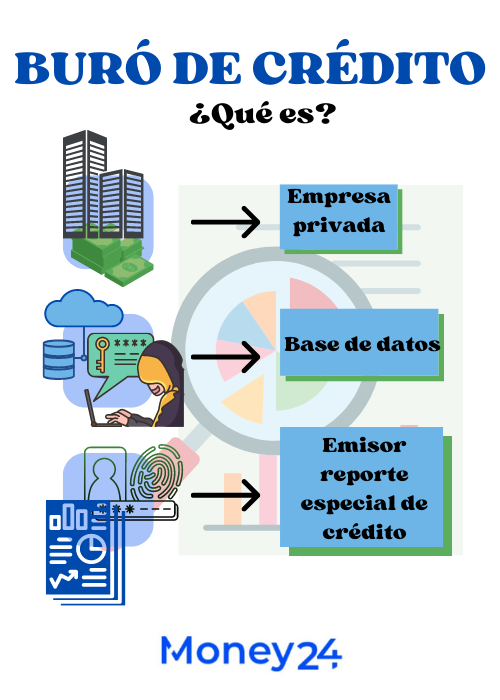

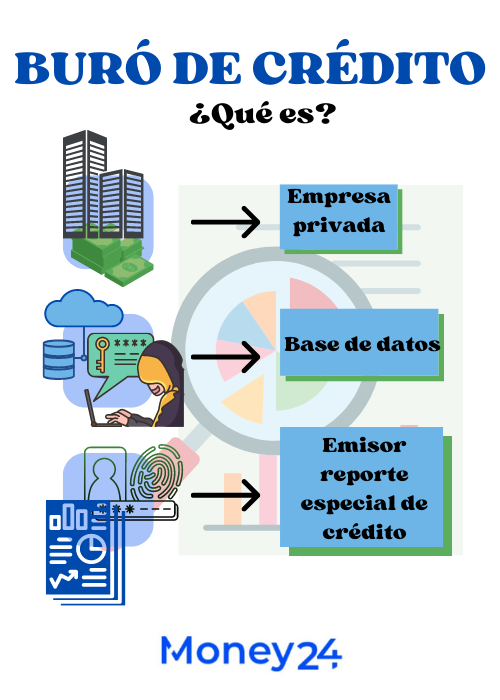

Buró de crédito: ¿Qué es y cómo funciona?

Cuando te preguntes, ¿qué es el buró de crédito? La respuesta es simple, se trata de una empresa privada que se encarga de recopilar, actualizar y emitir reportes de la experiencia crediticia de todas aquellas personas que tengan una relación comercial, financiera o mercantil en México.

De este modo, Buró de crédito funciona creando una gran base de datos, donde los bancos y financieras en línea consultan el status de los clientes, para estar en conocimiento del nivel de riesgo que tomarán en caso de aprobar un préstamo personal a cualquier persona.

El reporte en esta empresa siempre va a existir tanto para personas con pagos ejemplares como las que se atrasan. Por otro lado, hay muchas formas de solicitar un reporte, como, por ejemplo, checar el buró de crédito desde el celular o por internet.

También hay otras empresas que funcionan de forma similar, cómo el círculo de crédito, que también ofrece reportes de tu historial crediticio y te puede servir a la hora de solicitar un préstamo.

¿Qué pasa si estoy en buró de crédito?

En primer lugar, debemos pedir un reporte de buró de crédito para saber en qué posición nos encontramos. Por lo general, todos nos encontramos en el buró si hemos solicitado en algún momento un financiamiento comercial o bancario.

Estar con buen o un mal score es lo que marca la diferencia, lo cual nos traería como consecuencia más tangible, limitarnos en el momento de tratar de solicitar algún otro crédito o tarjeta departamental y bancarizada.

Por último, lo más recomendable es buscar cómo salir de buró de crédito o en su defecto, aparecer con un buen puntaje y ser un cliente confiable. De esta forma, lo ideal es que nos motivemos a ser puntuales.

¿Qué es el score en el buró de crédito?

El score en el buró de crédito, corresponde al puntaje otorgado al historial crediticio dependiendo del comportamiento que hayas tenido con tus pagos anteriormente. De esta manera, el puntaje va desde el 1, siendo el peor puntaje, y 999 el mejor pagador.

Vale la pena destacar, que debes saber cómo limpiar el buró de crédito si ya pagaste algo vencido. Puesto que, el puntaje que te otorgue el score del buró de crédito te identificará como riesgo medio si el obtenido es 600 a 750 y confiable si te encuentras por encima.

Sin embargo, si necesitas buscar financiación rápida, te dejaremos las mejores ofertas de préstamos sin historial crediticio, elige la ideal para ti.

¿Qué es una quita en buro de crédito?

Una “quita” en buró de crédito, es un convenio entre el emisor del préstamo y el cliente, después de un largo tiempo de morosidad se plantea como medio para salir de dicha situación de atraso,

Por un lado, pueden llegar a exonerar entre un 30% y 80% de la deuda total, quedando pendiente por pagar solo la diferencia. Así, podrás según el tipo de convenio pagar hasta en 3 cuotas. En consecuencia, la financiadora indicará al buró de crédito que pagaste de forma incompleta.

Por este motivo, tu historial crediticio, quedará manchado por mínimo 6 años, dentro de los cuales se te hará difícil optar por un financiamiento en la banca común. Sin embargo, en Money24, conseguirás préstamos personales sin checar buró, si te encuentras en estas circunstancias.

Buró de crédito especial: ¿Qué es?

Mejor conocido como reporte especial de crédito, corresponde al historial crediticio obtenido a través de tu comportamiento financiero. Además, te ayudará a checar tu buró de crédito, de esta forma, tendrás la oportunidad de buscar una estrategia que te ayude a mejorar tu score para conseguir el financiamiento que necesitas.

No obstante, tienes que estar en conocimiento que dependiendo de la cantidad adeudada hay un tiempo establecido para que se borre de tu historial. En deudas entre 500 UDIS y 1000 UDIS deben transcurrir 4 años. En cambio, deudas entre 1001 UDIS a 399mil UDIS tardará 6 años siempre y cuando no se haya cometido fraude ni proceso judicial.

¿Qué es UDIS en buró de crédito?

En buró de crédito, UDIS significa Unidades de Inversión, básicamente son unidades de valor utilizadas para actualizar el valor del dinero y se van incrementando dependiendo de la inflación del país.

Los UDIS fueron creados en 1995 para proteger a los bancos, principalmente a los préstamos hipotecarios en medio de la crisis. Actualmente, las personas invierten en UDIS para cuidar su dinero de la inflación, por lo que están seguros. Debido a que, se encuentran en variación constante pero nunca bajan de valor.

Por lo tanto, el Banco Nacional de México, publica en el Diario Oficial de la Federación, dos veces al mes el valor actualizado del UDIS según la economía. En el Buró de crédito las utilizan para pagar obligaciones de préstamos hipotecarios o cualquier otra transacción mercantil.

Preguntas Frecuentes

¿Existen otros canales donde solicitar el reporte especial de crédito?

Sí, podrás ir personalmente o bien, ingresar a través de su página oficial y su app para el móvil.

¿Aunque pague mis deudas tendré un alto nivel de riesgo?

Es posible, pero esto va a depender del tiempo que transcurra desde que comenzó el atraso con los pagos y la liquidación total.

Entre solicitar una quita y la unificación de cuentas, ¿qué es más recomendable?

Dependiendo de la capacidad de pago, se recomienda unificar las deudas para colocarlas a una mejor tasa y una cuota por cubrir mensual, sin llegar a dañar por 6 años el buró de crédito.